The Power Players: Top 10 best stocks 2023

Inserito:

Nel 2022, l’S&P 500 si è ripreso dalla peggiore performance degli ultimi dieci anni e ha concluso il 2023 con un guadagno di circa il 24,23% entro la fine di dicembre 2023. Tuttavia, il viaggio degli investitori è stato segnato da alcune turbolenze. La maggior parte dei guadagni del mercato si sono verificati all’inizio del 2023. (Fonte: S&P500)

Nonostante le preoccupazioni legate all’inflazione, all’aumento dei tassi di interesse, a un’imprevista crisi bancaria regionale e alle crescenti tensioni geopolitiche a livello globale, l’economia statunitense si è dimostrata resiliente. Per tutto il 2023, Wall Street ha costantemente raggiunto nuovi massimi record. I profitti aziendali sono su una traiettoria ascendente, contribuendo allo slancio positivo del mercato. In particolare, i titoli tecnologici hanno ripreso forza nel 2023, con i titoli tecnologici a mega capitalizzazione “Magnifici 7” in testa.

Mentre concludiamo le attività di trading per il 2023, l'attenzione si rivolge ai principali vincitori e perdenti tra le società quotate sull'S&P 500 durante tutto l'anno. Graniteshares ha utilizzato i dati sui prezzi delle azioni a partire da venerdì 29 dicembre 2023.

- Nvidia Corporation (NVDA)

Rendimento 2023: 254%

Settore: Tecnologia Elettronica

Capitalizzazione di mercato: 1.117 trilioni di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

Nel regno del boom dell’intelligenza artificiale, nessuna azienda ha raccolto maggiori frutti di Nvidia. Le azioni della società tecnologica hanno registrato un'impennata straordinaria, impennandosi di un impressionante 254%, superando tutti gli altri contendenti e assicurandosi il titolo di maggiore crescita percentuale all'interno dell'indice S&P 500 per l'anno. Questa performance sbalorditiva ha spinto la capitalizzazione di mercato di Nvidia oltre la soglia dei mille miliardi di dollari, elevandola alla prestigiosa posizione di quinta società statunitense con più valore.

Sebbene la traiettoria di Nvidia fosse prevalentemente ascendente, è emerso un notevole ostacolo quando l’amministrazione del presidente Joe Biden ha implementato nuove normative sulle esportazioni verso la Cina nell’ottobre 2023. Questa mossa ha rappresentato una potenziale sfida per le operazioni commerciali di Nvidia. Imperterrita, Nvidia ha risposto rapidamente a questo sviluppo, svelando recentemente un nuovo chip progettato per allinearsi alle normative sull'esportazione. Questa mossa strategica sottolinea l’adattabilità e l’impegno di Nvidia nell’affrontare le sfide nel panorama in evoluzione dell’intelligenza artificiale e del commercio globale.

Inoltre, nel terzo trimestre dell'anno fiscale 24, i ricavi di Nvidia sono saliti a 18,1 miliardi di dollari, segnando uno sbalorditivo aumento del 206%. Questa notevole crescita è stata attribuita principalmente alle vendite record nel segmento dei data center. Anche l'utile netto non GAAP dell'azienda ha registrato un picco eccezionale, impennandosi del 588% a 10,0 miliardi di dollari, con software e servizi ad alto margine che hanno contribuito in modo significativo al fatturato totale. Nello specifico, il segmento dei data center ha registrato un eccezionale aumento del 279% su base annua, raggiungendo un fatturato di 14,5 miliardi di dollari.

- Meta Platforms (META)

Rendimento 2023: 117,02%

Settore: Tecnologia

Capitalizzazione di mercato: 91,17 trilioni di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

Nel 2023, Meta Platforms ha dovuto affrontare una buona dose di sfide. Tuttavia, questi ostacoli si sono rivelati insufficienti per impedire la notevole ascesa delle sue azioni, che hanno quasi triplicato il loro valore nel corso dell'anno. Proprio come Nvidia, Meta ha raccolto i benefici del fiorente campo dell’intelligenza artificiale (AI). Tuttavia, il vero catalizzatore dell’ondata di entusiasmo attorno al colosso dei social media si è verificato a febbraio, quando l’amministratore delegato Mark Zuckerberg ha dichiarato che sarebbe stato “l’anno dell’efficienza” di Meta, in particolare in risposta alle reazioni avverse del mercato che le sue azioni hanno dovuto affrontare nel 2022.

Questa dichiarazione strategica ha dato il via ad una serie di iniziative di riduzione dei costi implementate da Meta nel corso dell'anno, volte a migliorare l'efficienza operativa. Il successo di queste misure è diventato evidente nel significativo rialzo delle azioni di Meta, sottolineando l'impatto delle decisioni proattive del management nel rimodellare la traiettoria della società e la fiducia degli investitori.

Inoltre, dopo aver affrontato tre trimestri consecutivi di calo delle vendite l’anno precedente, Meta ha registrato una significativa inversione di tendenza nel 2023. Nel terzo trimestre del 2023, l’azienda ha registrato un’impressionante espansione del 23%, segnando il suo aumento più netto in due anni. Questa crescita è stata alimentata principalmente da una ripresa della pubblicità digitale, a dimostrazione della resilienza dell’attività pubblicitaria di Meta. Inoltre, Meta ha guadagnato quote di mercato rispetto ai suoi concorrenti, in particolare Alphabet e Snap, consolidando ulteriormente la sua posizione nel panorama della pubblicità digitale.

- Royal Caribbean Cruises Ltd. (RCL)

Guadagno 2023: 163,4%

Capitalizzazione di mercato: 33,4 miliardi di dollari

Settore: beni di consumo voluttuari

Fonte: Tradingview

Dal 10 gennaio 2023

In particolare, Royal Caribbean ha investito strategicamente in una joint venture, detenendo una quota del 50%, che supervisiona le operazioni di TUI Cruises e Hapag-Lloyd Cruises. Questo investimento consente all’azienda di competere in modo efficace sulla base di fattori quali innovazione, qualità della nave e del servizio, varietà di itinerari, scelte di destinazione e prezzi competitivi. Per rafforzare il proprio focus strategico, Royal Caribbean ha completato con successo la cessione del marchio Azamara nel primo trimestre del 2021, allineando il proprio portafoglio di attività per una crescita continua e il successo nel dinamico settore delle crociere.

Dal 2020, a causa del COVID-19, si è verificata una chiusura completa del settore delle crociere e i titoli del settore crocieristico, tra cui Royal Caribbean (RCL), hanno dovuto affrontare un prolungato periodo di stagnazione.

Le azioni dei principali operatori del settore crocieristico, tra cui Royal Caribbean Group (RCL), Carnival Corp. (CCL) e Norwegian Cruise Line Holdings Ltd. (NCLH), hanno registrato guadagni significativi in risposta alla domanda repressa da parte dei viaggiatori che erano stati confinati a casa a causa dello scoppio della pandemia. Le azioni di Royal Caribbean hanno registrato un'impennata eccezionale, impennata di oltre il 165%, riflettendo il forte entusiasmo degli investitori. Allo stesso modo, anche i concorrenti Carnival Corp. e Norwegian Cruise Line Holdings hanno registrato aumenti sostanziali, con aumenti delle azioni rispettivamente di oltre il 132% e di circa il 69%.

- Builders FirstSource (BLDR)

Guadagno 2023: 157,3%

Settore: beni di consumo voluttuari

Capitalizzazione di mercato: 20,6 miliardi di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

Costruttori FirstSource va oltre la fornitura di prodotti, offrendo servizi legati all'edilizia che includono installazione professionale e soluzioni chiavi in mano. Combinando materiali di qualità con servizi di installazione esperti, Builders FirstSource mira a fornire una suite completa di offerte per il settore edile, soddisfacendo le diverse esigenze di costruttori e appaltatori nel mercato edilizio e immobiliare in continua evoluzione.

In modo inaspettato, la tecnologia ha svolto un ruolo fondamentale nel guidare la crescita di Builders FirstSource Inc. (BLDR), un fornitore di materiali per l'edilizia. Nel corso dell’anno, l’azienda ha rafforzato strategicamente i propri investimenti digitali, sfruttando la tecnologia per migliorare l’efficienza operativa e l’esperienza del cliente. Questa enfasi tecnologica è stata integrata da acquisizioni strategiche e da un ponderato aggiustamento del mix di prodotti, contribuendo collettivamente alla solida performance dell'azienda.

Inoltre, Builders FirstSource ha registrato un aumento significativo del prezzo delle sue azioni in seguito all'annuncio da parte di S&P Dow Jones Indices che sarebbe stato incluso nel prestigioso S&P 500 il 18 dicembre. Questo riconoscimento non solo ha sottolineato la forza finanziaria e la rilevanza sul mercato dell'azienda, ma è anche servito come testimonianza dell'impatto delle sue iniziative tecnologiche, acquisizioni e strategie di prodotto nel posizionarsi come attore chiave nel settore dei materiali per l'edilizia.

- Uber Technologies Inc. (UBER)

Guadagno 2023: 148,2%

Settore: Tecnologia

Capitalizzazione di mercato: 126,3 miliardi di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

Analogamente alle compagnie di crociera, Uber ha registrato una significativa ripresa con l’allentamento delle restrizioni COVID-19 e le successive riaperture. Il servizio di ride-hailing, insieme a Builders FirstSource, ha registrato ulteriori guadagni quando è stato aggiunto all'indice S&P 500 il 18 dicembre. Questa inclusione ha contribuito all'impressionante performance del titolo, testimoniando un aumento di circa il 142% per il 2023. La rinascita di Uber è in linea con la tendenza più ampia di settori in ripresa dopo la pandemia, che riflette l’adattabilità e la resilienza dell’azienda nel navigare nelle mutevoli dinamiche del mercato.

- Carnival Corporation (CCL)

Guadagno 2023: 132,9%

Settore: beni di consumo voluttuari

Capitalizzazione di mercato: 23,8 miliardi di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

Carnival Corp., un importante operatore globale di compagnie di crociere, ha mostrato un’impressionante resilienza finanziaria nel terzo trimestre del 2023, registrando un utile netto di 1,07 miliardi di dollari. Ciò ha segnato un significativo rimbalzo rispetto alla perdita di 407 milioni di dollari del trimestre precedente, segnalando un robusto ritorno alla redditività. Il prezzo delle azioni della società ha subito notevoli fluttuazioni influenzate da fattori quali stagionalità, sentimenti di mercato ed eventi globali.

Inoltre, Carnival ha fatto passi da gigante nella riduzione del debito, tagliando quasi 4 miliardi di dollari dal suo picco nel primo trimestre del 2023. Nonostante questa riduzione, la società prevede di chiudere l’anno con meno di 31 miliardi di dollari di debito. Gli sforzi strategici di Carnival hanno inoltre rafforzato la sua riserva di liquidità, raggiungendo i 5,7 miliardi di dollari entro la fine del terzo trimestre, sottolineando la sua posizione proattiva nel mantenere una forte salute finanziaria.

- Advanced Micro Devices, Inc. (AMD)

Guadagno 2023: 128,2%

Settore: Tecnologia

Capitalizzazione di mercato: 238,8 miliardi di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

AMD ha realizzato una notevole inversione di tendenza dopo aver toccato il punto più basso nel 2015, sfruttando nuovi prodotti e migliorando la redditività. Nel corso dei successivi sei anni, le azioni di AMD hanno registrato una sostanziale traiettoria al rialzo.

Nel terzo trimestre, AMD ha ottenuto significativi guadagni in termini di quote di mercato da Intel sia nelle CPU per PC che per server. La quota della società nelle vendite di processori per PC desktop è aumentata dal 13,9% al 19,2%, mentre le vendite di processori per PC notebook sono aumentate dal 15,7% al 19,5% su base annua. Nel redditizio mercato delle CPU per server, la quota unitaria di AMD è aumentata dal 17,5% al 23,3% nello stesso periodo.

I recenti progressi di AMD nella sua piattaforma Instinct includono la GPU MI300X, l'APU MI300A e lo stack software ROCm associato. L'MI300X, basato sull'architettura CDNA3 di AMD, offre notevoli miglioramenti, vantando il 40% in più di unità di calcolo, 1,5 volte più capacità di memoria e 1,7 volte più larghezza di banda di memoria teorica di picco rispetto al suo predecessore, l'MI250X. Questi miglioramenti posizionano l’MI300X come GPU leader per carichi di lavoro impegnativi, semplificando le configurazioni e affermando potenzialmente AMD come un forte concorrente nel mercato delle GPU AI.

L'MI300A, anch'esso basato su CDNA3, integra core GPU con core CPU Zen4 e 128 GB di memoria HBM3 in un unico pacchetto, mostrando un significativo miglioramento delle prestazioni per watt di 1,9 volte per i carichi di lavoro FP32 HPC e AI rispetto alla generazione precedente MI250A.

Inoltre, la piattaforma ROCm 6 di AMD, enfatizzando un approccio open source, promette un aumento delle prestazioni AI di 8 volte sull'hardware MI300 rispetto al software della generazione precedente. La versione aggiunge il supporto per le principali funzionalità di intelligenza artificiale generativa, consolidando ulteriormente la posizione di AMD come forza innovativa nei mercati dell'informatica ad alte prestazioni e dell'intelligenza artificiale.

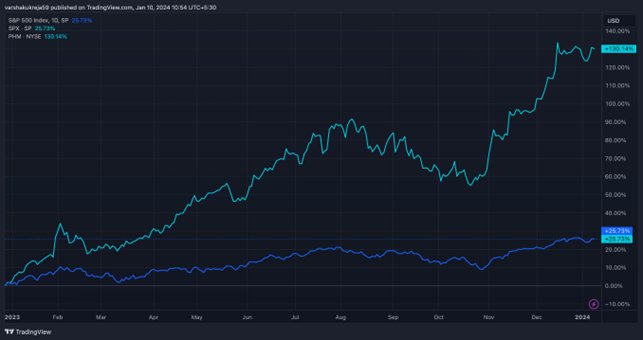

- PulteGroup, Inc. (PHM)

Guadagno 2023: 126,7%

Settore: beni di consumo voluttuari

Capitalizzazione di mercato: 22,3 miliardi di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

PulteGroup ha registrato una solida performance nel terzo trimestre, con un utile netto di 639 milioni di dollari, segnando un aumento dell'8% rispetto allo stesso periodo dell'anno precedente. L’utile per azione (EPS) è stato pari a 2,90 dollari. I ricavi delle vendite di case per il trimestre sono aumentati del 3% su base annua, raggiungendo i 3,9 miliardi di dollari, mentre il margine lordo delle vendite di case è rimasto forte al 29,5%. Una crescita degna di nota è stata osservata nei nuovi ordini netti, aumentati del 43% a 7.065 case per un valore di 3,8 miliardi di dollari. L'arretrato unitario era notevole, per un totale di 13.547 case con un valore stimato di 8,1 miliardi di dollari.

Oltre ai successi operativi, PulteGroup ha dimostrato una gestione finanziaria prudente riacquistando 300 milioni di dollari di azioni ordinarie e ritirando 65 milioni di dollari di titoli senior durante il trimestre. Queste mosse strategiche hanno contribuito a ridurre il rapporto debito/capitale al 16,5%, raggiungendo al contempo un rapporto debito/capitale netto dell’1%. La solida posizione finanziaria della società comprende anche un sostanziale saldo di cassa di 1,9 miliardi di dollari.

- Palo Alto Networks, Inc. (PANW)

Guadagno 2023: 110,5%

Settore: Tecnologia

Capitalizzazione di mercato: 92,6 miliardi di dollari

Fonte: Tradingview

Dal 10 gennaio 2023

Al 15 novembre 2023, Palo Alto Networks ha registrato una notevole crescita dei ricavi anno su anno, in aumento del 20% per raggiungere 1,9 miliardi di dollari, rispetto a 1,6 miliardi di dollari nel primo trimestre dell'anno fiscale 23. L'utile netto GAAP della società ha registrato un aumento sostanziale a 194,2 milioni di dollari, ovvero 0,56 dollari per azione diluita, un notevole miglioramento rispetto ai 20,0 milioni di dollari, ovvero 0,06 dollari per azione diluita, riportati nel periodo corrispondente dello scorso anno.

Il margine operativo e l’utile netto per azione di Palo Alto Networks per il trimestre erano superiori alle linee guida della società, spingendole a rivedere le linee guida per l’intero anno fiscale 2024 per entrambi i parametri. Prevedendo una forte performance nel secondo trimestre dell'anno fiscale 24, la società prevede una fatturazione totale compresa tra 2,335 e 2,385 miliardi di dollari, ricavi compresi tra 1,955 e 1,985 miliardi di dollari e un utile netto diluito non GAAP per azione compreso tra 1,29 e 1,31 dollari. I robusti risultati finanziari e le prospettive ottimistiche di Palo Alto Networks sottolineano la sua posizione di attore chiave nel settore della sicurezza informatica.

- Tesla, Inc. (TSLA)

Capitalizzazione di mercato: 790,9 miliardi di dollari

Settore: beni di consumo voluttuari

Guadagno 2023: 102,0%

Dopo aver toccato il minimo nel 2022 intorno ai 100 dollari per azione, Tesla ha registrato una robusta ripresa nel corso del 2023. Il valore del titolo è più che raddoppiato durante l'anno, registrando un notevole aumento del 108%.

Fonte: Tradingview

Dal 10 gennaio 2023

In una mossa aggressiva per rimanere competitiva, la casa automobilistica con sede ad Austin, Tesla, ha costantemente tagliato i prezzi dallo scorso anno. Tuttavia, questa strategia è andata a discapito dei margini dell’azienda. Nel terzo trimestre dell'anno fiscale 23, i margini operativi totali di Tesla hanno registrato un calo significativo, attestandosi al 7,6%. Questo è notevolmente inferiore rispetto allo stesso trimestre dell'anno scorso, quando i margini operativi erano più sani del 17,2%. L’impatto sui margini riflette il compromesso tra strategie di prezzo e mantenimento della redditività mentre Tesla si muove in un panorama di mercato dinamico e competitivo.

Inoltre, Tesla ha registrato un fatturato totale di 23,35 miliardi di dollari rispetto a 21,454 miliardi di dollari, in crescita del 9% su base annua. L’aumento è stato guidato dalla riduzione dei prezzi e dalla crescita delle consegne automobilistiche. Tesla ha registrato un utile netto GAAP (rettificato) di 2,3 miliardi di dollari nel trimestre, ovvero 66 centesimi per azione, in calo del 37% rispetto all’anno precedente e i profitti più piccoli registrati in due anni. (Source: Graniteshares)

DISCLAIMER

Questa è una dichiarazione di non responsabilità in cui si afferma che tutte le operazioni di trading e investimento comportano rischi. Fai sempre le tue ricerche e non investire più di quanto puoi permetterti di spendere.

GraniteShares non si assume alcuna responsabilità per eventuali perdite o danni derivanti direttamente o indirettamente dall'uso di questo blog o dei suoi contenuti.

Questo blog non costituisce un'offerta di acquisto o vendita o una sollecitazione di un'offerta per l'acquisto di titoli di qualsiasi società. Nulla di quanto contenuto nel presente documento costituisce consulenza in materia di investimenti, legale, fiscale o di altro tipo, né deve essere invocato per prendere una decisione di investimento o di altro tipo. Non viene formulata alcuna raccomandazione positiva o meno in merito ai singoli titoli o investimenti qui menzionati. Qualsiasi elenco riepilogativo dei fattori di rischio non pretende di essere un'enumerazione o una spiegazione completa dei rischi connessi a un particolare investimento. I potenziali clienti devono consultare i propri consulenti legali, fiscali e finanziari prima di decidere di investire. Questa email contiene le opinioni dell'autore e tali opinioni sono soggette a modifiche senza preavviso. La fonte dei dati è GraniteShares se non diversamente indicato. Non viene fornita alcuna garanzia sull'accuratezza delle informazioni fornite che sono state ottenute da fonti ritenute affidabili. Questa email e le informazioni in essa contenute sono destinate esclusivamente all'uso delle persone (o delle entità da loro rappresentate) a cui sono state fornite. La performance passata non è un indicatore affidabile dei risultati futuri. Il valore di un investimento può diminuire così come aumentare e può comportare perdite, fino alla perdita totale dell'importo inizialmente investito. Gli investimenti possono comportare numerosi rischi tra cui, tra gli altri, rischi aziendali, rischi generali di mercato, rischi di credito, rischi di cambio, rischi di tasso di interesse, rischi geopolitici e rischi di liquidità. Si prega di notare che gli Exchange Traded Products short e con leva di GraniteShares sono destinati a investitori sofisticati.